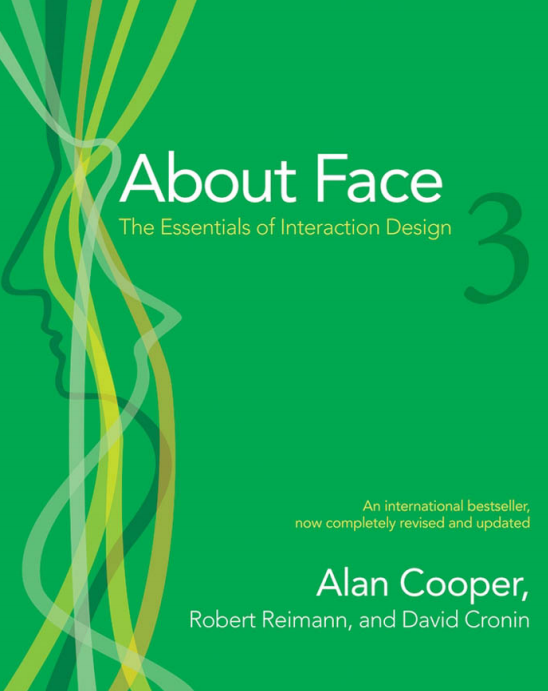

میمونهای چشم بسته یا Blindfolded Monkey در بورس

در وال استریت، اصطلاح “راه رفتن تصادفی یا random walk” یک وقاحت است. این الگویی است که توسط دنیای آکادمیک ساخته شده و به صورت توهین آمیزی به فالگیرهای حرفهای گفته میشود. در نهایت منطقی آن، به این معنی است که میمونی با چشم بسته که دارت را به سمت صفحات مالی روزنامه پرتاب میکند، میتواند نمونه کارهایی را انتخاب کند که درست به اندازه نمونهای که با دقت توسط کارشناسان انتخاب شده است، کار کند. در کلاس پرینستون، پروفسور اقتصاد برتون مالکیل، یک بار از شاگردانش خواست با ورق زدن یک سکه نمودارهایی از سهام خیالی ایجاد کنند. سهام با قیمت 50 دلار شروع شد. هر روز، بسته به چرخش سکه، ارزش سهام پنجاه سنت افزایش یا کاهش یافت. همانطور که کلاس به زودی متوجه شد، “سابقه سرمایه گذاری” سهام آنها واقع بینانه به نظر میرسید. مالکیل حتی یکی از آنها را به یک «چارتیست» نشان داد، سرمایهگذاری که سهام را تنها با تجزیه و تحلیل نمودارهای بازار سهام با این فرض که الگوهای خاصی تکرار میشوند انتخاب میکند.

میمونهای چشم بسته یا Blindfolded Monkey در بورس

random walk چیست؟

پیادهروی تصادفی حرکات یا تغییراتی را توصیف میکند (مانند نوسانات قیمت در سهام خیالی Malkiel) که از هیچ الگوی قابل تشخیصی پیروی نمیکنند. آزمایش مالکیل این سوال را مطرح کرد که آیا تحلیلگران وال استریت ممکن است توانایی تشخیص الگوها و پیشبینی نوسانات سهام را که با تمام منطق یک چرخش سکه رخ میدهند، فرض کنند. یکی از مفسران ایده پیادهروی تصادفی از نسیم طالب در کتاب فریب خورده توسط تصادفی نقل قول میکند: درست همانطور که یک روز یکی از افراد قبیلهای بدوی بینی خود را خاراند، باران را دید که میبارد، و روش پیچیدهای برای خاراندن بینی خود برای آوردن باران مورد نیاز ایجاد کرد، ما رونق اقتصادی را به کاهش نرخ بهره توسط هیئت مدیره فدرال رزرو یا موفقیت شرکتی با انتصاب رئیس جمهور جدید “در راس بررسی کردیم” فرضیه پیاده روی تصادفی به این معنا نیست که شرکتها (و قیمت سهام آنها) به طور تصادفی بالا و پایین میشوند. وجود سرمایهگذاران موفق دائمی مانند وارن بافت نشان میدهد که سرمایهگذاریهای بلندمدت مبتنی بر اصول یک کسبوکار میتواند نتیجه دهد و همه سرمایهگذاران میتوانند روند صعودی آهسته و پیوسته بازار را دنبال کنند. اما فرضیه پیاده روی تصادفی به این معنی است که انواع وال استریت هنگام معامله روزانه و تلاش برای آربیتراژ نوسانات کوتاه مدت قیمت سهام، خود را فریب میدهند. این بدان معناست که نوسانات روزانه بیش از حد تصادفی است که نمیتوان با تاریخچه معاملات سهام یا اعلانهای خبری پیش بینی کرد. تمام معامله گران روز با ایده پیاده روی تصادفی به سادگی سیگنال نویز را گیج میکنند.

درخواست تجدید نظر مرد علیه میمون در وال استریت

اگر درست است، فرضیه پیادهروی تصادفی و انواع آن به این معنی است که تعداد باورنکردنی از سرمایهگذارانی که به خوبی پاداش میگیرند، شارلاتانهایی هستند که هزینههای مدیریتی گزافی را برای سرمایهگذاری پول افراد دریافت میکنند که بهتر از یک صندوق سرمایهگذاری مشترک متوسط یا انتخاب یک میمون بهطور تصادفی نیست. و همانطور که مالکیل مینویسد، «تحلیلگران مالی که لباسهای راه راه میپوشند، دوست ندارند با میمونهای لخت مقایسه شوند». اما این ایده برای بانکداران جذاب است. در سال 2010، یک میمون سیرک روسی به نام لوشا یک سبد سرمایه گذاری را انتخاب کرد که “از 94 درصد صندوقهای سرمایه گذاری کشور بهتر عمل کرد” و مورد تحسین قرار گرفت. شامپانزه با توجه به 30 بلوک، که هر یک نماینده یک شرکت متفاوت بود، و از او پرسید: “میخواهید پول خود را امسال در کجا سرمایه گذاری کنید؟”، شمپانزه 8 بلوک را انتخاب کرد. یکی از سردبیران یک مجله مالی روسی اظهار داشت که لوشا “با موفقیت خرید کرد و مجموعه او تقریباً سه برابر رشد کرد.” او پیشنهاد کرد که «بچههای ویزز مالی» به جای پاداش با پاداشهای بزرگ، «به سیرک فرستاده شوند». تجربه سرمایهگذاری لوشا دقیقاً دلیلی بر چالش میمون مالکیل نیست. اما این سوال که آیا میمونها میتوانند کار تحلیلگران مالی را انجام دهند، سالها زودتر توسط موسسهای که کمتر از وال استریت ژورنال ضعیف نبود، مطرح شد.

پیشنهاد نویسنده: تاثیر هوش مصنوعی بر سیستمهای مالی

مسابقه تخته دارت WSJ

مجله از میمونهای واقعی استفاده نکرده است. نگرانیهای بیمه (و احتمالاً نگرانیهای مربوط به بهره وری دفاتر) آن را از جهان ربود. در عوض، کارکنان وال استریت ژورنال نقش شامپانزهها را بازی میکردند و به صفحههای مالی آویزان شده روی دیوار پرتاب میکردند. پرتفوی میمون شامل 4 سهام بود که توسط دارت کارکنان ضربه خوردند، در حالی که 4 انتخاب سهام، هر کدام از یک سرمایه گذار حرفهای، سبد رقیب را تشکیل میدادند. مجله نمونه کارها را منتشر کرد و سپس نتایج را مقایسه کرد، ابتدا یک ماه بعد، سپس 6 ماه بعد. مسابقه Dartboard وال استریت ژورنال به عنوان یکی از ویژگیهای این روزنامه برای بیش از یک دهه اجرا شد. اما 14 سال، که طی آن تعدادی از مقالات دانشگاهی نتایج مسابقه را بررسی کردند، برای حل و فصل رقابت بین قدرت سرمایه گذاری انسان و میمون کافی نبود. همانطور که ژورنال در مقالهای که پایان مسابقه را در سال 2002 اعلام کرد، در طول مسابقه، به نظر میرسید که حرفهایها جلوتر بودند: اما در نهایت، پس از 142 مسابقه شش ماهه، افراد حرفهای ظاهر شدند و میانگین 10.2 درصد سود سرمایهگذاری را به دست آوردند. دارتها به طور میانگین در مدت مشابه تنها 3.5 درصد رشد شش ماهه داشتند، در حالی که صنایع داو میانگین رشد 5.6 درصدی را ثبت کردند. حرفهایها همچنین از خوانندگان وال استریت ژورنال که در سال 1999 برای پیوستن به این مبارزه دعوت شده بودند، بهتر عمل کردند. با وجود این آمار، همه موافق نبودند که حرفهایها دارت را شکست دهند و همان مقاله از اعلام برنده خودداری کرد. یکی از دلایل این امر این است که سرمایه گذاران حرفهای به سختی میمونها را از بین میبرند. منتقدان همچنین به مشکلات مربوط به مسابقه اشاره کردند که آنها نتایج را مغرضانه به نفع حرفهایها اعلام کردند.

ارسال پاسخ